この記事を書いたのは

目次

マネープランとは、将来のお金の目標を達成するための計画のことです。収入、支出、投資、貯蓄など、お金に関わる様々なことを考えて、自身の目標や今のライフステージにピッタリな計画を立てます。これは単なるお金のやりくりではなく、自分の人生の夢や目標を実現するための道しるべでもあります。

家庭を築く、子育てやキャリアの両立、将来の安定などを検討する世代の方は、適切なマネープランを立てることで、家計の収支を管理し、将来の不安を軽減することができます。また、子供の教育費や老後の生活費など、将来の財政目標を明確にし、そこに向けて計画を立てることが大切です。

適切なマネープランは将来の安定に大きな影響を与えます。計画的な貯蓄や投資を通じて資産を増やし、将来の不測の事態に備えましょう。ライフイベントや変化に柔軟に対応できるプランを立てることで、将来の安定をより確保することができます。経済状況の変化や家族構成の変動にも対応できるよう、常に見直しと修正を行うことが重要です。

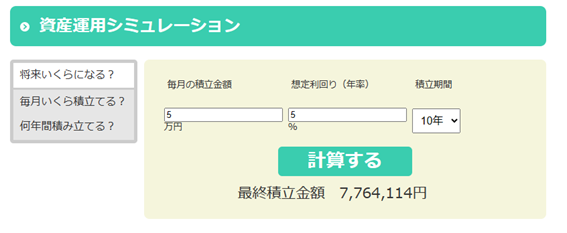

金融庁のサイトをみたことはありますか?金融庁のサイトでは、資産形成のヒントになる情報がたくさんあります。中でも、資産運用シミュレーションツールを使えば、マネープランを簡単に試算することができます。

【出典:https://www.fsa.go.jp/policy/nisa2/moneyplan_sim/index.html】

上記は金融庁の資産運用シミュレーションツール画面です。

この金融庁のサイトでは、毎月の積立金額、想定利回り、積立期間など必要項目を入力することで

・将来いくらになる?

・毎月いくら積立てる?

・何年間積立てる?

という3つのパターンのシミュレーションができます。

それぞれのパターンの活用方法をみていきましょう。

毎月の積立金額、想定利回り、積立期間を入力すると、運用収益を含めて将来いくらになるかの試算が出来ます。教育費として毎月積み立てを行っている人は、大学入学時期までの年数を積立期間として入力し、試算されてみてはどうでしょうか。利回りを変更して試算することで、どのような金融商品で運用したらいいのかのヒントになりますよ。

目標額が決まっている場合はこちらのパターンでシミュレーションしてみましょう。目標金額、想定利回り、積立期間を入力すると、毎月の積立額が試算出来ます。積立期間や想定利回りを変更しながら試算することで、より自身にあったマネープランを検討することが出来ます。

毎月の積立額、想定利回り、目標金額を入力すると、積立期間の試算が出来ます。このパターンでは特に期間の制限はないけれど、目標にしたいものがある場合に活用されるといいかもしれません。たとえば、夫婦でいく世界一周旅行など。コツコツためていつか実現させたい目標や、夢。楽しみなことに利用してみてはいかがでしょうか。

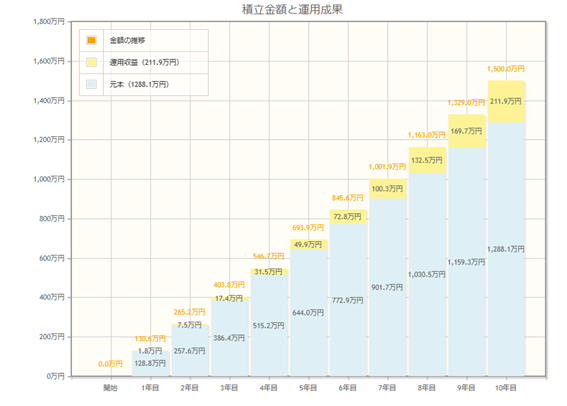

3つのシミュレーション結果は以下の図のように、年数ごとに元本と運用収益の棒グラフでも表示されます。数字だけではなく、図でも確認することでより具体的にイメージが出来るのではないでしょうか。

便利でわかりやすいシミュレーションですが、あくまで試算であることを念頭において利用することが大切です。

最も忘れてはいけない点は、想定利回りの部分です。利回りは自由に設定することが可能ですが、高い利回りのものはリスクを伴う運用商品であることが多く、その通りにはいかない場合もあります。たとえば株式や投資信託などは、常に価格が変動しているので、一定ではありません。その点は十分に踏まえた上で、様々なパターンを想定して試算をするようにして下さいね。また、収入やライフプランが変わった時など、定期的にシミュレーションをし直してみるのもいいですね。

1989年末のバブル経済の頂点で記録した日経平均株価3万8915円を超えた今、失われた30年というマインドをガラッと変える時期にいるのかもしれません。日本株をここまで押し上げてきたのは、日本人ではなく外国人投資家といわれています。日本の個人金融資産は980兆円だった1989年度から、直近では2000兆円と2倍に拡大しました。ですが、その内訳はほとんど変わりがありません。

現在でも半分近くが現預金としてため込まれ、株式や投資信託などの比率は20%前後の水準にとどまっています。現在は新NISAの投資先が海外資産に向きがちではありますが、この資金が日本へ向かってくると更なる上昇も期待できるのではないでしょうか。マイナス金利解除の時期も迫っているので、前向きに資産形成に取り組んでいきたいですね。

合わせて読みたい

この記事を書いたのは

現在、マネー記事はございません。